在百貨公司化妝品專櫃當櫃姐的Tina,這幾年在保險業務員、同時也是她客戶的「反推銷」下,買了好幾張保單,算一算年繳保費逼近15萬元,月繳約1萬2千多元,佔薪水的4成左右,雖然繳得有點吃力,但她的想法是,反正是保自己,萬一發生意外可以領理賠金,而且還保障終身,因此就算縮衣節食也得堅持下去。

只是,去年以來百貨公司人潮明顯減少,專櫃營業額隨之衰退,這對底薪不高、靠業績領獎金的Tina來說,簡直是個財務災難,因為從原本一個月可領3萬多元薪水降到月領2萬多,由於每月保費支出就要1萬2,剩下的錢要付房租又要過日子……她真的不知道該如何決「錢不夠」的問題?

財務壓力大 原來是因為都買了終身型保險

其實,Tina的問題是出在她全部都買了「終身險」,包括終身壽險、終身醫療險、終身重大疾病險、終身意外險。

並不是說終身險不好,而是終身險的保費太高,這對收入不高的Tina來說,的確是沈重負擔。Tina隻身一人在台北工作,平日以摩托車代步,一旦發生意外或生病住院,醫療費、看護費,以及無法工作的收入損失等等,這些保單能發揮的金錢效益並不高,僅能「聊表心意」而已。

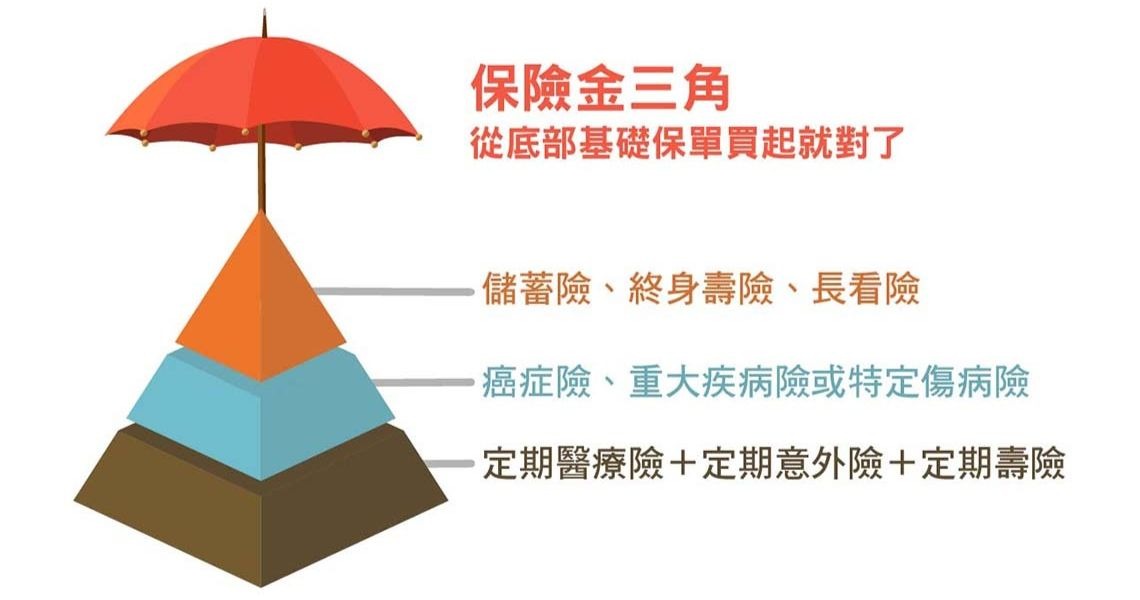

用白話解釋,買保險就跟化妝一樣,都有優先順序,如果把保險的所有險種堆疊起來,可以做成一個金三角,最底部的就是保障範圍大、保費便宜、又最能解決問題的基礎保單。不要小看這些基礎保單,它們可以幫我們抵擋病、死、殘這三大風險所帶來的財務衝擊。

Tina目前單身,基礎保單就是定期醫療險、定期意外險,但上有父母,所以仍有家庭責任,除了定期醫療險、定期意外險之外,還需要納入定期壽險。

「但是,我的保險業務員說,定期險的保費是肉包子打狗,有去無回,而且時間一到,保障就會消失,很不划算。」Tina對定期險充滿著疑惑,當然,這是因為她對保險並不清楚。

每年5千元 買定期壽險保額可達300萬

現在有一些保險App可以用手機查詢保單,有需要的民眾可以下載來使用。我們用保險App查詢某保險公司的終身壽險與定期壽險費率,發現以30歲女性為例,同樣每年要繳5000元保費,如果買定期壽險,保額可以達300萬元;但終身壽險卻只能買到18萬元保額。請想一想,萬一出了意外,到底是300萬能幫到家裡?還是18萬元呢?

而且Tina現在的收入也不穩定,如果都買終身型,只要一碰到收入短少,停繳解約的機率就變高,強烈提醒:這些終身型保單一旦有一段時間中斷繳費,保單就可能失效,而過去所繳的錢也會有去無回;又或者是保戶提前解約,結果拿回來的錢也比之前繳出去的少很多。

所以,對薪水不高的人來說,最該擔心的是現在或未來20年內會面臨的風險。人生責任是階段性的,定期險保費雖然會隨年齡增加而變貴,但這也剛好給我們一個選擇的彈性,可以隨著不同階段來做保單額度的調整。

重疾險更該買定期型 因為可用低保費買到高保額

醫療險也是同樣道理。以相同保費預算,應該優先買定期醫療險,而不是終身醫療險,尤其是重大疾病險,因為這是「賭機率」的數學問題。舉例來說,一個30歲女性、20年期終身型重疾險100萬,年繳保費要3萬7千元;但如果買200萬元定期型的重疾險,一年保費只要4200元。別忘了,重疾險是領了保險金後契約就終止無效,所以為什麼不買低保費、高保障的定期型呢?

至於定期型意外險,則是3大基礎保單中保費最便宜的險種。意外險的最大功能是幫忙分攤意外殘廢的風險,以30歲女性從事業務工作,產險公司所賣的定期意外險保額500萬元,1年保費只要3700多元,萬一不幸全殘就能獲得500萬元理賠金。

保險,是在我們能力不足時,作為風險轉嫁的工具,因為不知道「明天」和「風險」誰先到,所以才要用高額的保障去規避眼下的風險。對Tina來說,買保險的訣竅是保障「夠」比保障「一輩子」更重要。

因此,對Tina來說,想要解決財務困境,她應該先把終身壽險辦理減額繳清。減額繳清就是用目前的保單價值準備金(簡稱保價金),以「一次繳清」的方式購買同類型、同保障年限的保險,雖然保額會降低,但好處是往後就不用再繳保費,不足部分再用定期壽險補上。

至於終身重大疾病險、終身醫療險、終身意外險,因為都沒有價值準備金,所以無法辦理減額繳清。不過Tina這幾張保單因為都才剛買2至4年,可以考慮解約,因為目前的保費對她來說是負擔過重,還不如忍痛改為投保「定期險」,雖然會損失已繳保費,但卻能用較少的錢買到更高保障,同時還可以減輕財務壓力。

很多買了保險的人會捨不得已經繳出去的保費(錢),但是,如果真的發生為了繳昂貴的終身型保費而讓每年財務失衡,建議還是要跟不適合或不對的保單「斷捨離」。