退休後,你希望每月有多少收入?以目前的生活條件 來看,3萬元有點陽春、10 萬元又過於高調,看來,5 萬元應該是可以讓你過不錯日子的金額。

如果設定退休後要月月有5萬 元的現金流入,那等於是確定好理財目標了。「再來就是盤點手上的現金,並且找尋可以達成目標的工具。」安睿投顧諮詢顧問趙文通如此表示。

40 歲存到 500 萬

利變險年賺 2% 就夠用

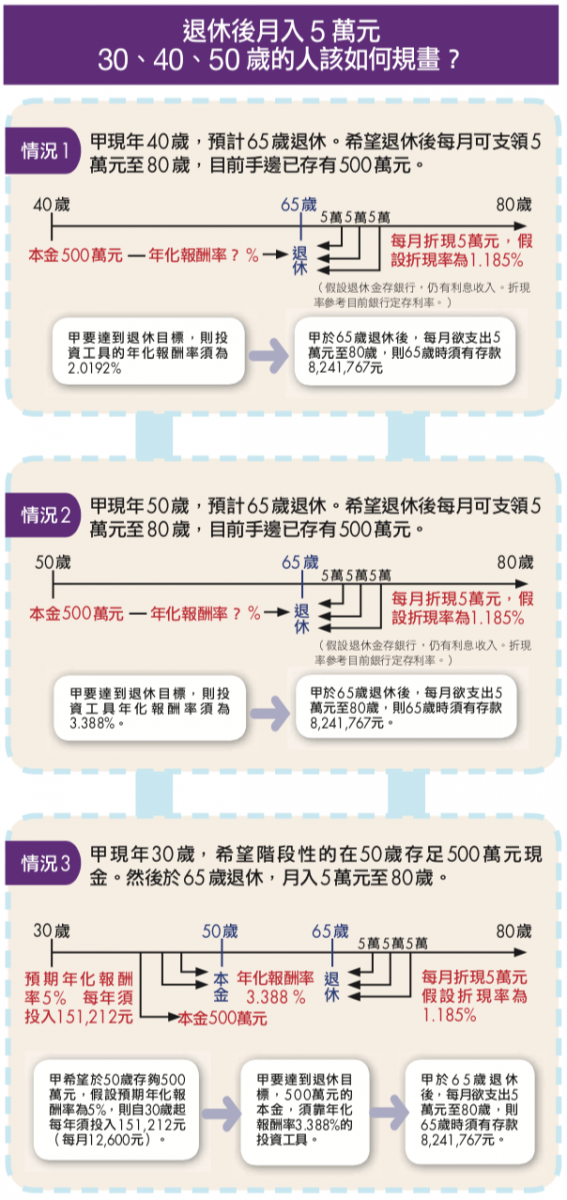

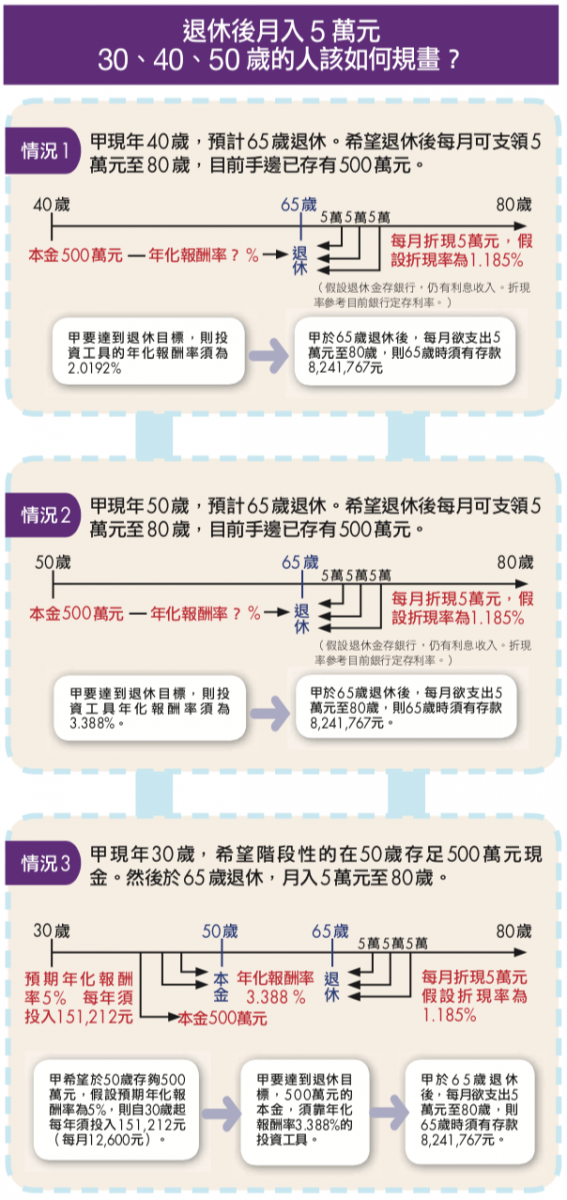

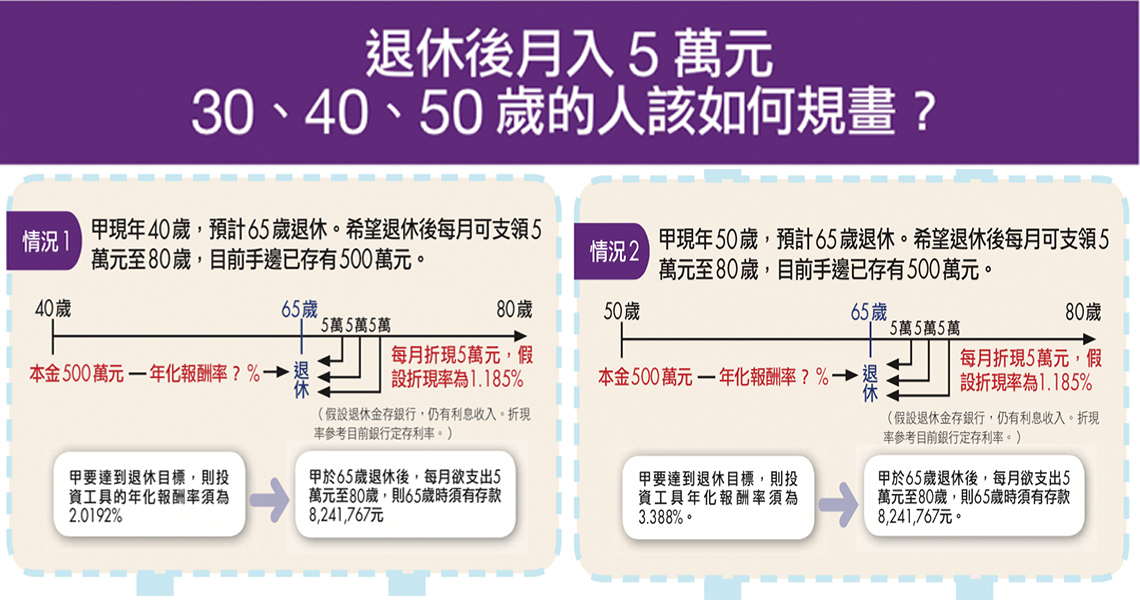

現在假設你手上握有500 萬元的現金,什麼樣的投資工具,可以幫助你達成月入5萬元的目標呢?以位處不同年齡做解說,「一般情況,40 歲有房貸、有子女教養金要支付,所以手上要有 500 萬元現金做退休規畫,並不容易。但是如果有能力在 40 歲就開始以 500 萬元做規畫,那退休後要月入 5 萬元,算是很輕鬆。」

經過試算,40歲以500萬元做退休規畫,只須找尋年化報酬率2.0192%的投資工具(情況 1),對於最為保守的族群來說, 保險商品中的利變年金險可考慮。若未來升息可期,宣告利率有往上調的空間,長期下來,有機會達到年報酬率 2% 多的目標。

當然,如果能承受市場些許波動,納入債券型基金則可以提升整體報酬率,做為退休規畫的投資工具風險不能太大、也不能太小,風險過大退休金可能不保,但風險過小則達不到退休目標,兩相權衡,債券型基金是最符合期待的產品。

一般的情況下,風險最為分散的全球債券型基金,長期下來年報酬率可達 4 ∼ 6%,比起利變年金多了抗通膨的優勢,但是,利變年金可活到老領到老,可抗高壽風險,因此,兩種產品互相搭配會是最佳策略。

以40歲、手握500萬元現金做退休規畫為例,除了超保守的人可以全數以利變年金險做為理財工具,其餘的人,最好方法還是保險與債券基金同時做配置,可以保險占4成、基金占6成,或者各一半的比重,如此一來,退休後的月入金額就可望超過 5 萬元,而這才與現實狀況比較吻合,因為加計通膨,現在的5萬元,可能屆時就不好用了。

月領5萬元,手上500萬元

的現金該做何處理最有效率?

50歲的人存有 500 萬元最有可能,但 50 歲才要開始做退休規畫,卻有「欲保守而保守不來」的難處,因為距退休時間縮短,要達到目標,選擇的投資工具就必須略為積極。從情況 2 的試算可以知道,50 歲才著手退休規畫,目標報酬率升高為 3.388%,定存不可能、利變年金也不可能,混搭仍舊是最好的方法。建議利變年金及債券基金兩者在配置上應各占 一半,達到目標的機會最大。

愈早開始愈輕鬆

精算目標、難度減一半

當然,如果你現在只有30歲, 那麼時間是站在你這邊的,可以運用的工具多很多,只要將投資時間拉長,紀律投資,全球股票型基金也是好用的工具。因此在30∼50歲儲存母金的階段,建議選擇全球股票型基金,經過試算,如果希望於 50 歲存下 500 萬元母金,假設年化報酬率5%,則現在起每年須投入 15 萬多元,相當於每月投入 1 萬多元,對於一般 30 歲族群,並不算太困難,且年化報酬率 5% 的假設也算合理(見情況 3)。

其實不論哪一種理財規畫,知道起點、終點後,難度就減一半了。現在,不論你是 30、40、還是 50 歲,只要按部就班,就會發現退休不再遙不可及,而且退休後還是可以過得很有品質。

用500萬滾錢 月領5萬退休金

退休後,你希望每月有多少收入?以目前的生活條件 來看,3萬元有點陽春、10 萬元又過於高調,看來,5 萬元應該是可以讓你過不錯日子的金額。

如果設定退休後要月月有5萬 元的現金流入,那等於是確定好理財目標了。「再來就是盤點手上的現金,並且找尋可以達成目標的工具。」安睿投顧諮詢顧問趙文通如此表示。

40 歲存到 500 萬

利變險年賺 2% 就夠用

現在假設你手上握有500 萬元的現金,什麼樣的投資工具,可以幫助你達成月入5萬元的目標呢?以位處不同年齡做解說,「一般情況,40 歲有房貸、有子女教養金要支付,所以手上要有 500 萬元現金做退休規畫,並不容易。但是如果有能力在 40 歲就開始以 500 萬元做規畫,那退休後要月入 5 萬元,算是很輕鬆。」

經過試算,40歲以500萬元做退休規畫,只須找尋年化報酬率2.0192%的投資工具(情況 1),對於最為保守的族群來說, 保險商品中的利變年金險可考慮。若未來升息可期,宣告利率有往上調的空間,長期下來,有機會達到年報酬率 2% 多的目標。

當然,如果能承受市場些許波動,納入債券型基金則可以提升整體報酬率,做為退休規畫的投資工具風險不能太大、也不能太小,風險過大退休金可能不保,但風險過小則達不到退休目標,兩相權衡,債券型基金是最符合期待的產品。

一般的情況下,風險最為分散的全球債券型基金,長期下來年報酬率可達 4 ∼ 6%,比起利變年金多了抗通膨的優勢,但是,利變年金可活到老領到老,可抗高壽風險,因此,兩種產品互相搭配會是最佳策略。

以40歲、手握500萬元現金做退休規畫為例,除了超保守的人可以全數以利變年金險做為理財工具,其餘的人,最好方法還是保險與債券基金同時做配置,可以保險占4成、基金占6成,或者各一半的比重,如此一來,退休後的月入金額就可望超過 5 萬元,而這才與現實狀況比較吻合,因為加計通膨,現在的5萬元,可能屆時就不好用了。

月領5萬元,手上500萬元

的現金該做何處理最有效率?

50歲的人存有 500 萬元最有可能,但 50 歲才要開始做退休規畫,卻有「欲保守而保守不來」的難處,因為距退休時間縮短,要達到目標,選擇的投資工具就必須略為積極。從情況 2 的試算可以知道,50 歲才著手退休規畫,目標報酬率升高為 3.388%,定存不可能、利變年金也不可能,混搭仍舊是最好的方法。建議利變年金及債券基金兩者在配置上應各占 一半,達到目標的機會最大。

愈早開始愈輕鬆

精算目標、難度減一半

當然,如果你現在只有30歲, 那麼時間是站在你這邊的,可以運用的工具多很多,只要將投資時間拉長,紀律投資,全球股票型基金也是好用的工具。因此在30∼50歲儲存母金的階段,建議選擇全球股票型基金,經過試算,如果希望於 50 歲存下 500 萬元母金,假設年化報酬率5%,則現在起每年須投入 15 萬多元,相當於每月投入 1 萬多元,對於一般 30 歲族群,並不算太困難,且年化報酬率 5% 的假設也算合理(見情況 3)。

其實不論哪一種理財規畫,知道起點、終點後,難度就減一半了。現在,不論你是 30、40、還是 50 歲,只要按部就班,就會發現退休不再遙不可及,而且退休後還是可以過得很有品質。