國稅局於10月初公告,甲君於95年間投保3份保單,嗣於102年間將該3份保單變更要保人為其子女,變更日之保單價值準備金各為2,000,000元,經國稅局查獲,核定甲君102年度贈與總額6,000,000元,應納稅額380,000元,除補稅外並依遺產及贈與稅法第44條規定,按所漏稅額處1倍之罰鍰(760,000元)。

變更保單要保人 視同贈與

變更保單要保人 視同贈與

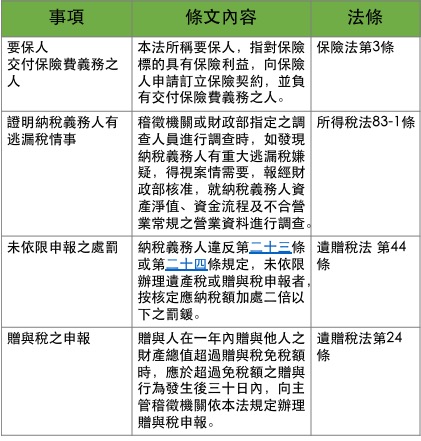

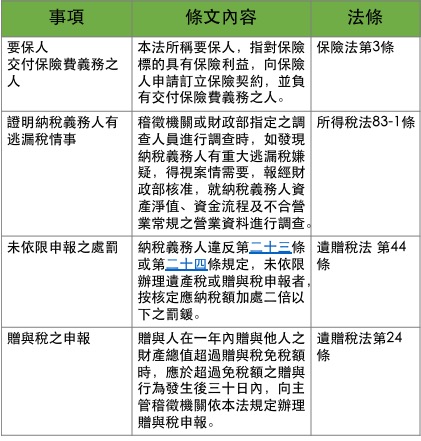

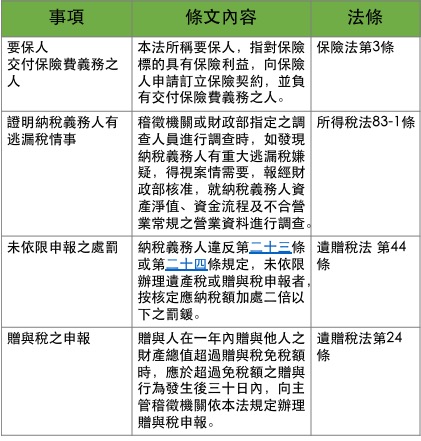

國稅局表示:按保險法第3條規定,要保人負有交付保險費義務,同時也是對保險標的具有保險利益之人,因保單是具有財產價值的權利,要保人所交付的保險費累積利益屬要保人所有,要保人縱非保險受益人,仍可以契約或遺囑變更受益人,亦可於保險契約生效後,隨時終止保險契約取得解約金,或以保險契約向保險人借款,要保人可行使之權利等同保單價值,若將要保人地位變更為他人,等於將保單價值贈與該他人,倘該保單價值已超過當年度贈與稅之免稅額標準,應注意依規定辦理贈與稅申報,以免受罰。

贈與日起30天應申報 否則處以 1 倍罰鍰

甲為繳納保險費之人,應享有保險利益,無償讓與指定受益人並經受益人收下,必須在滿期給付時為贈與日核課贈與稅,如果沒有在贈與之日起30日內向國稅局申報贈與稅,不能以不懂稅法為理由,免除沒有申報的責任,所以補徵稅額外,並依遺產及贈與稅法第44條及稅務違章案件裁罰金額或倍數參考表之規定,按核定應納稅額處1倍罰緩。

避免罰緩 這 2 個方法有解

方法一:納稅義務人如有類似情形漏未申報者,在未經檢舉、未經稽徵機關或財政部指定之調查人員進行調查之案件,可依稅捐稽徵法第48條之1規定自動補報補繳所漏稅款,僅須加計利息免予處罰。

方法二:若保單的保單價值準備金超過220萬,變更要保人會有補稅問題;反之,只要留意保單的現金價值在220 萬以下,就能避免繳納贈與稅,以上述個案為例,可將保單分三年轉換要保人,就能避免稅務問題。

- 首頁

- 名人觀點

王永才:只是變更保單要保人,竟然被課徵10%贈與稅?這 2 個方法可解!

名人觀點

撰文:王永才

瀏覽人次:30,953

國稅局於10月初公告,甲君於95年間投保3份保單,嗣於102年間將該3份保單變更要保人為其子女,變更日之保單價值準備金各為2,000,000元,經國稅局查獲,核定甲君102年度贈與總額6,000,000元,應納稅額380,000元,除補稅外並依遺產及贈與稅法第44條規定,按所漏稅額處1倍之罰鍰(760,000元)。

變更保單要保人 視同贈與

國稅局表示:按保險法第3條規定,要保人負有交付保險費義務,同時也是對保險標的具有保險利益之人,因保單是具有財產價值的權利,要保人所交付的保險費累積利益屬要保人所有,要保人縱非保險受益人,仍可以契約或遺囑變更受益人,亦可於保險契約生效後,隨時終止保險契約取得解約金,或以保險契約向保險人借款,要保人可行使之權利等同保單價值,若將要保人地位變更為他人,等於將保單價值贈與該他人,倘該保單價值已超過當年度贈與稅之免稅額標準,應注意依規定辦理贈與稅申報,以免受罰。

贈與日起30天應申報 否則處以 1 倍罰鍰

甲為繳納保險費之人,應享有保險利益,無償讓與指定受益人並經受益人收下,必須在滿期給付時為贈與日核課贈與稅,如果沒有在贈與之日起30日內向國稅局申報贈與稅,不能以不懂稅法為理由,免除沒有申報的責任,所以補徵稅額外,並依遺產及贈與稅法第44條及稅務違章案件裁罰金額或倍數參考表之規定,按核定應納稅額處1倍罰緩。

避免罰緩 這 2 個方法有解

方法一:納稅義務人如有類似情形漏未申報者,在未經檢舉、未經稽徵機關或財政部指定之調查人員進行調查之案件,可依稅捐稽徵法第48條之1規定自動補報補繳所漏稅款,僅須加計利息免予處罰。

方法二:若保單的保單價值準備金超過220萬,變更要保人會有補稅問題;反之,只要留意保單的現金價值在220 萬以下,就能避免繳納贈與稅,以上述個案為例,可將保單分三年轉換要保人,就能避免稅務問題。